前言:过去三年,对于全球半导体业而言,经历了一段跌宕起伏的时期。目前全球半导体仍处于下行周期,但行业衰退期已过半,市场静待复苏。

全球半导体产业进入调整周期

自20世纪50年代以来,半导体产业的发展至今已经历了四个主要的发展阶段:

①1950年-1970年(产业崛起期);

②1970年-1990年(产业迁移期Ⅰ);

③1990年-2010年(产业迁移Ⅱ+分工优化期);

④2011年-至今(产业迁移Ⅲ+分化期)。

美国→日本→韩国、中国台湾→中国大陆,先后登上半导体产业的[舞台],并逐渐成为半导体产业最重要的市场。

2020年以来,全球半导体产业进入调整周期:

①疫情催动了暂时性的消费电子的爆发,但同时也加速了经济下行。

因而在疫情结束后,消费需求加速减弱,消费电子产业也进入了新的一轮主动去库存周期;

②疫情反复引发了2022年的[供应链危机],导致工业级、车规级半导体供不应求。

从而进一步遏制了汽车行业和部分高端制造业的发展。

半导体板块盈利能力继续承压

过去几年,国内半导体产业取得了不俗进步,但是周期一旦进入下行阶段,企业盈利能力下滑明显。

数据统计显示,截至4月27日,在A股170家披露了2022年度业绩报告的公司中,仅有65.88%的公司实现营收增长;

盈利方面,有88家公司归母净利润出现同比下降,占比高达51.76%,超过一半。

今年一季度,受终端需求低迷,整个A股半导体延续了营业收入承压、盈利能下滑的局面。

受一季度半导体终端需求衰退影响,半导体板块盈利能力继续承压,净利润均值同比下滑。

数据显示,101家公司一季度营业收入的算术平均值为3.16亿元,中位数仅为1.43亿元;

归母净利润的算术平均值为0.2亿元,中位数仅为0.11亿元,上年同期两项数据分别为0.41亿元和0.18亿元。

有70家公司今年一季度的归母净利润同比增速下滑,占公司总数比重七成;

国芯科技、芯海科技和芯原股份的同比降幅分别为22倍、49倍和88倍。

存储芯片的周期见底

从2021年下半年开始,DRAM和NAND Flash两大内存芯片价格下跌时间已经超过20个月。

近期,存储环节释放出了多个乐观信号。

①海内外存储芯片原厂今年5月起先后调涨出货价。

如长江存储宣布针对企业客户调升3-5%;韩国厂商三星、SK海力士也跟进了涨价。

存储颗粒的涨价意味着下跌趋势趋缓,市场价格复苏有望快于预期。

②海外大厂去年底相继宣布减产及缩减资本开支,有望在今年二季度和三季度体现出减产的效果。

在终端备货需求逐季增强与减产力度不断加大的双重作用下,下半年存储市况将更积极,供需格局改善迹象加速显现。

晶圆厂产能利用率有望恢复

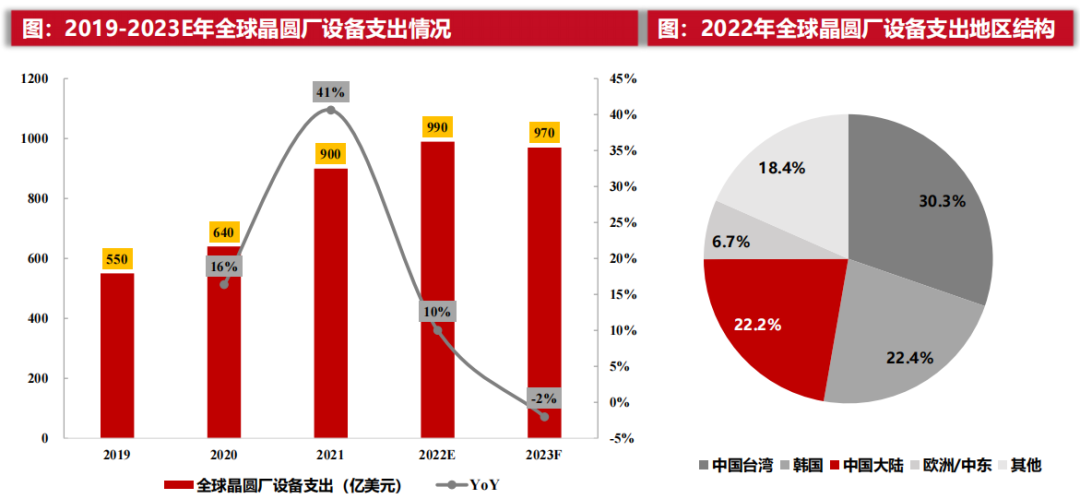

从产能供给端来看,进入2023年以来,全球晶圆代工厂的产能利用率持续下滑,收入减弱。

晶圆厂产能利用率下降,迫使部分晶圆产线采取以价换量的策略,从而减小了芯片设计企业的成本压力。

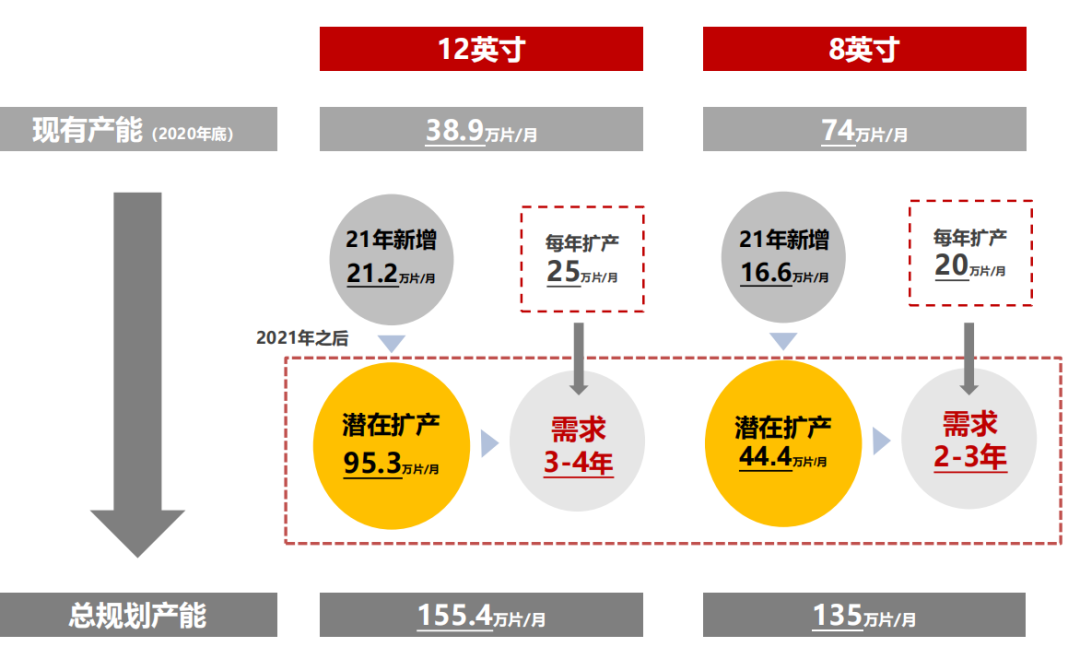

Sigmaintell预计,2023年8英寸晶圆和12英寸55nm以上制程晶圆代工价格有望同比下降15%-17%;

12英寸40nm及以下制程晶圆代工价格同比有望下降约5%-12%;

晶圆代工行业整体价格同比下降约10%-15%。

从2023年第二季度开始,晶圆厂的产能利用率有望逐步修复,全球主要晶圆产线的产能利用率在2023下半年有望温和恢复。

半导体行业细分赛道开始边际复苏的同时新品也在加速突破。

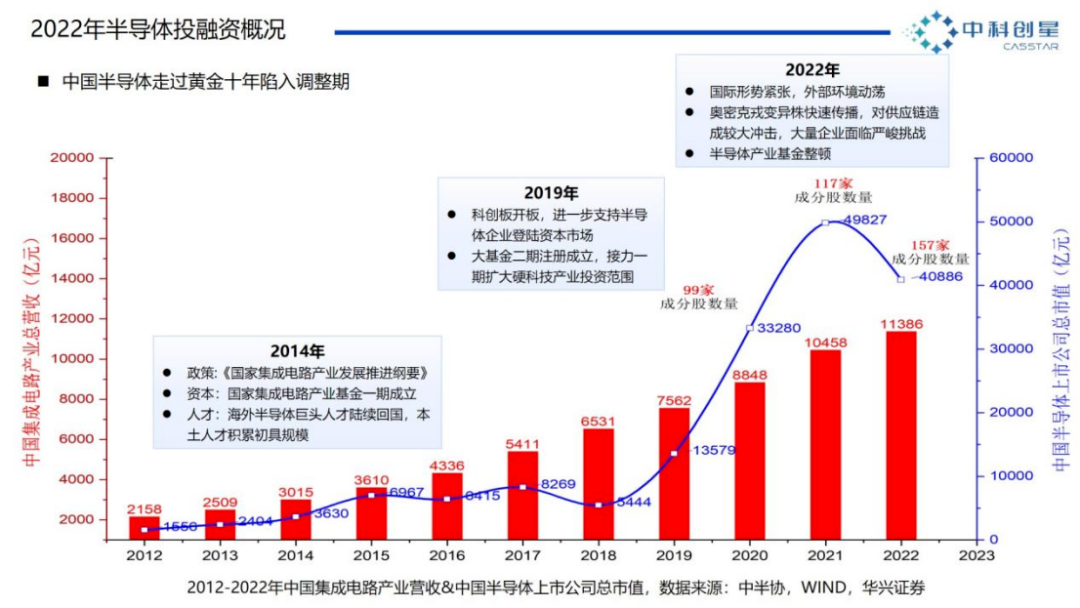

在市场、资本与政策的综合运作下,半导体行业的资源、应用体系和供需关系都正发生着结构性的变化。

新技术突破造就的成长性

科技创新周期与国产替代周期共振下,半导体板块具备自身的成长性。

①科技创新周期,AI/XR 带来新的增长极。

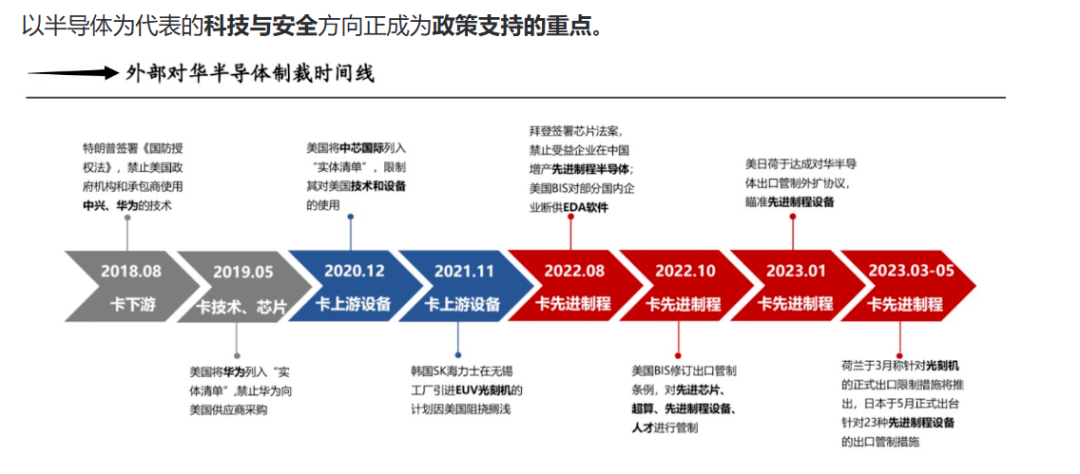

②国产化周期,孕育广阔增长空间。半导体产业制裁步步升级,国产替代上升到国家战略高度,增量空间广阔。

③外部制裁层层加码,国内政策对科技与安全的定位明显提升。

AI算力时代开启,以AI服务器为核心的算力基础设施将进入加速成长期。

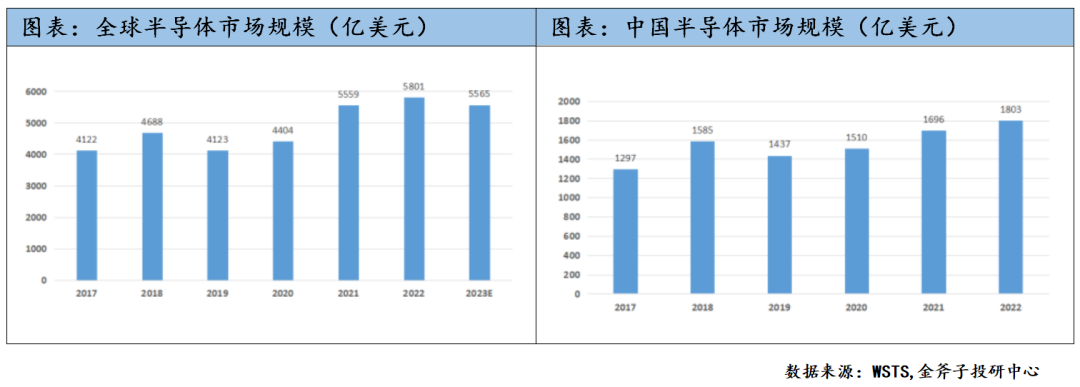

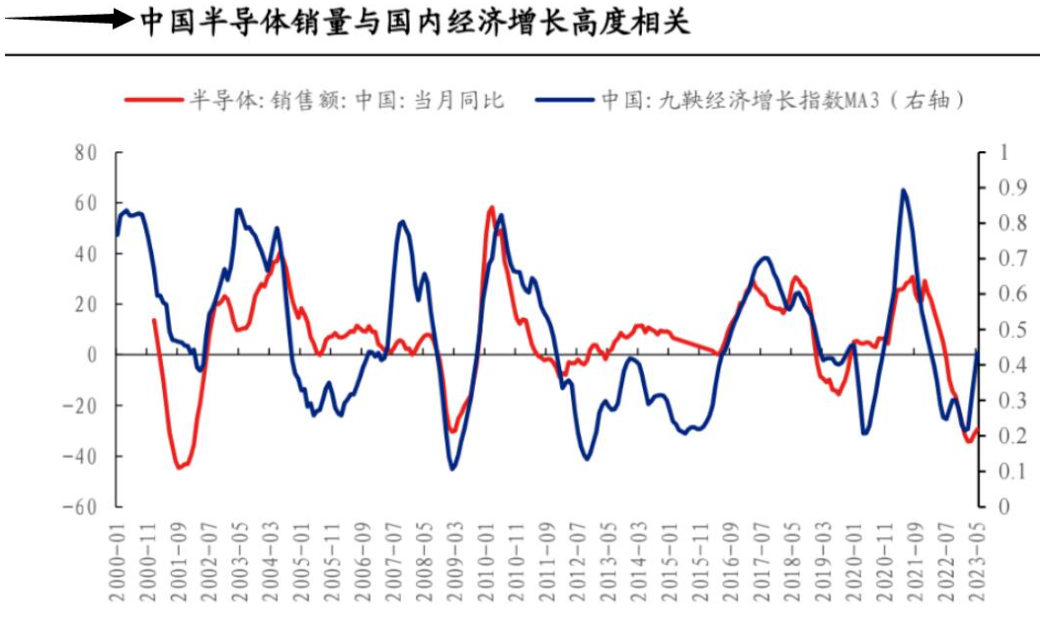

其复合增速长期保持略高于GDP增速,其反映了半导体产业与全球宏观经济强相关。

从产业链来看,AI大模型的出现将会驱动算力芯片的需求大幅提振,同时高性能计算芯片的国产替代也将会是未来发展的趋势。

这将会助推半导体行业从芯片制造,设备,材料的需求同步提升,在景气度持续回升的同时整个产业链的上下游传导也将会形成有效闭环。

成长性贯穿在行业的每个周期中

在过去的每一个周期中,都会有一些特定的爆款产品来驱动半导体板块的快速成长,比如过去的 PC、智能手机、数据中心等。

从中期维度来看,封装材料凭借更高的国产率和国内更成熟的OSAT体系,在验证阶段较制造材料存在优势;

从长期维度来看,制造材料凭借更高的国产化潜力和中资晶圆厂产能的快速扩充,较封装材料更具成长属性。

综合考虑市场规模及其成长性、国产化率水平等因素,光刻胶及配套试剂、硅片、电子气体在5年以上的长期投资中,相较于其他半导体制造材料更具投资机会。

国产替代已进入深水区

在国产替代大潮加速推动下,资本市场芯片领域也获得了资金净流入。

当前国内规模最大的芯片类指数基金芯片ETF在今年上半年,累计获得资金净申购近34亿份。

目前份额总数达到240亿份左右,资金规模约250亿元。

现阶段国产替代已进入深水区,发展堵点在于先进制程的设备国产化。

随着国产替代持续推进,国内企业有望在新兴领域和产业链涉及较少的领域,迎来放量过程。

中原证券指出:若下半年下游需求逐步恢复,供需关系不断改善,存储器价格下半年有望反弹;本轮存储器下行周期持续时间已超过1.5年,今年下半年或迎来触底回升。

周期触底的信号不断出现

今年5月据国家统计局公布的数据:4月份中国集成电路产量同比增长3.8%至281亿块,这是自2022年1月以来的首次月度增长。

从全球半导体市场来看,3月销售额的下行幅度已经跌破自疫情以来的最低位;

同时行业去库存效果凸显,驱动半导体行业持续复苏,同时也将印证此轮半导体行业的周期拐点曙光初现。

2023年随着LED产业复苏,有望进一步带动LED芯片产值回归成长,预估可达29.2亿美元,同比增长5%。

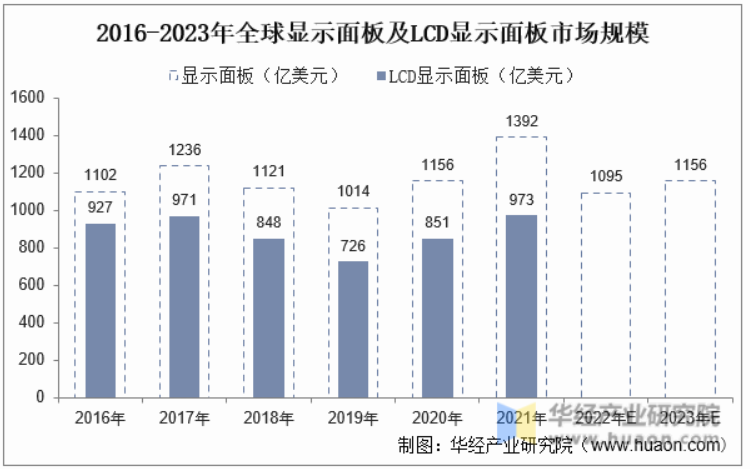

另外,显示面板市场,Omdia预计2023年第二季度液晶电视面板订单有望实现同比增长19%的反弹,整体市场有望恢复到2020年的峰值水平。

近日,歌尔股份发布的中报业绩预告显示,公司二季度业绩环比实现翻番。

该公告被视为一项积极信号,意味着消费电子的需求正在逐月回暖。

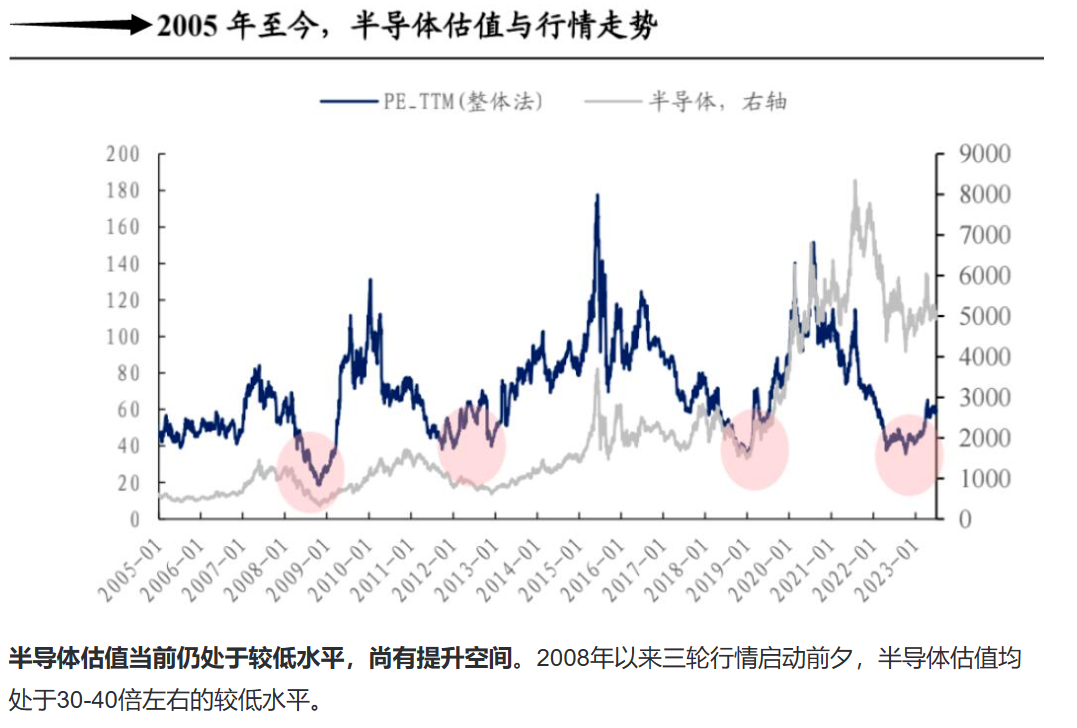

一个完整的全球半导体周期平均持续3—5年,其特征在于股价通常会在基本面表现出1—2个季度的先行性,即股价达到阶段新高或出现触底反弹。

从目前上市公司的报表或者芯片价格,包括全球市场库存水平的情况来看,各种周期触底的信号不断出现。

特别是近期,三星的晶圆厂已经出现有变相降价抢订单的信号出现。

变相降价信号的出现,实际上能够看到周期在快速向下,已经蔓延到最末端的晶圆厂,同时半导体封测的公司和部分半导体设计的公司,整体情况已经开始慢慢改善。

结尾

市场在哪,产业链就在哪,任何产业发展过程中,政策引导和推动是次要的,根本上是市场需求主导产业发展,把握好市场趋势才能让产业规模壮大起来。

今年下半年,随着海内外经济逐步企稳,半导体景气周期有望触底反转,并且科技创新周期、国产化周期为半导体带来新的增长极。

展望2024年,半导体更有望从[困境反转]走向[强者恒强]。

部分资料参考:中科创星:《新周期或将来临 ,半导体转向何方?》,投资者网:《半导体反弹预期渐强 慢复苏下结构性机会何在?》,金斧子财富:《金斧子2023年下半年资产配置报告之半导体》

-END-

作者:方文三

来源:AI芯天下

原文链接:https://mp.weixin.qq.com/s/y6Svd1-CIYI65GyrgKsqPQ

Prev:430亿欧元!欧盟芯片法案正式通过!

Next:德国豪掷1580亿,补贴半导体